看,季报中的金融亮点(财经眼)

|

|

数据来源:上市公司2018年年报、2019年一季报

制图:张芳曼

|

金融业上市公司年报季报是一面镜子,既能反映行业发展成绩,也能从金融服务的变化中看到经济走势。截至4月底,上市商业银行和保险公司2018年年报和2019年一季度季报已公布完毕。从一季度季报中可以看出,金融行业延续良好发展势头,实现稳健较快增长。金融宏观政策发挥了怎样的作用?金融供给侧结构性改革进展如何?金融业如何更好为实体经济服务?从季报的金融亮点中,我们可以获悉这些问题的答案。

——编 者

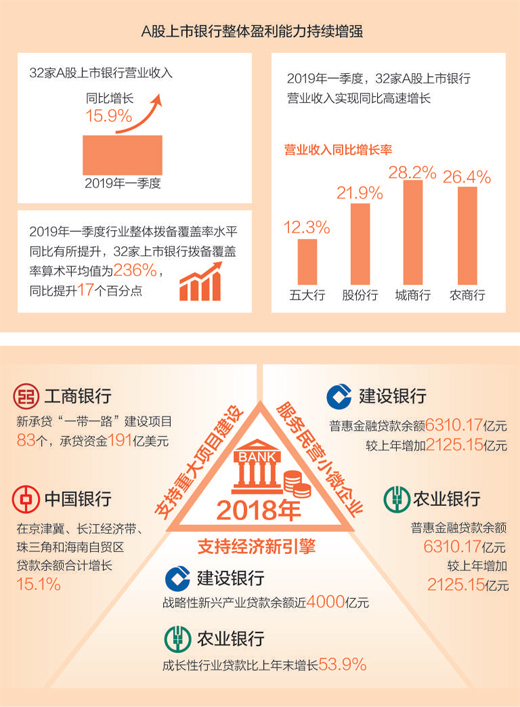

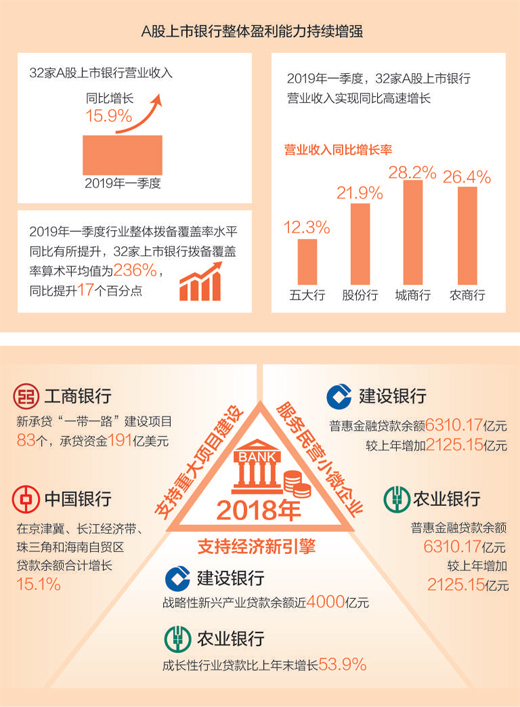

32家上市银行整体盈利能力持续增强

银行业力助实体经济

本报记者 欧阳洁

近日,A股上市银行集中公布了今年一季度季报。季报显示,32家上市银行整体盈利能力持续增强,营业收入同比增长15.9%,高于2018年度增速7.5个百分点,资产质量持续改善。同时,越来越多的银行信贷资金流向民营企业和小微企业,滋养实体经济。

支持实体经济

流动性合理充裕,银行自身资金成本下降,给企业让利空间更大

浙江台州无线新能源科技有限公司是一家小型科技企业,拥有多项自有专利,但缺少资金购买原材料扩大生产,多年来一直靠自有资金稳健经营。“之前总认为自己公司小、没押品,很难从银行获得贷款。”公司总经理屈荣华说,没想到,最近泰隆银行了解到公司的产品和专利情况后,仅用了8天时间,就给他贷了一笔100万元的专利权质押贷款。

去年以来,央行精准施策,实施多次降准,把资金活水引向实体经济。流动性合理充裕,银行自身的资金成本下降,营业收入实现较大增长,有了更大的空间给企业降息让利。

数据显示,今年一季度五大行、股份行、城商行、农商行营业收入同比分别增长12.3%、21.9%、28.2%、26.4%,两位数的营业收入增长支撑银行业净利润增速较快增长,国有大行净利润增速为4.2%,股份行、城商行净利润增速恢复至10%以上。

交通银行金融研究中心高级研究员武雯分析,相对于去年同期,流动性偏紧的状况明显改善,整个行业吸收存款压力减轻,负债成本下降。资金成本下降,而贷款利率水平相对平稳,自然带来收入的增长。

“今年一季度人民币贷款和社会融资规模的增加,都明显高于去年同期。而随着前期减税降费等措施发挥作用,企业贷款需求显著恢复,为上市银行业绩改善奠定了坚实基础。” 中国人民大学重阳金融研究院副院长董希淼说。

服务国计民生

更多信贷资金投向国家重点项目建设、民营小微企业、战略性新兴产业等领域

中国银行业协会近日发布的《2018年中国银行业服务报告》显示,2018年银行业贷款增速达12.6%,为资产增速、负债增速两倍以上。与此同时,普惠型小微企业贷款增速达18.7%,约为资产、负债增速的3倍。“这说明银行业持续改进和提升了对实体经济,特别是小微企业的服务。”董希淼说。

更多信贷资金投向实体经济,集中在国家重大战略和重点项目建设、民营小微企业、战略性新兴产业和消费升级等领域。

今年的《政府工作报告》提出,今年国有大型商业银行小微企业贷款要增长30%以上。国有大型银行成为支持小微企业的主力军。

截至2018年末,工商银行民营企业贷款余额达1.78万亿元,较年初增加1100多亿元;单户授信总额1000万元以下的小微企业贷款较年初增加492亿元,增幅18.1%。今年一季度,这一趋势继续保持。

农业银行副行长王纬表示,2019年农行将加大对重大项目和工程、传统制造业转型升级等领域的信贷支持。围绕经济转型升级,加大对战略性新兴产业、现代服务业等领域的信贷投放。继续支持“三农”和扶贫领域,加大普惠金融和民营企业领域的信贷投放。2018年,农业银行民营企业贷款余额占公司类贷款1/4,2019年还将计划新增1320亿元。

建设银行首席财务官许一鸣表示,建行聚焦实体经济重点领域,服务国家重大战略,巩固基础设施领域贷款优势,支持生物、新能源、高端装备制造等战略性新兴产业,同时精准滴灌经济薄弱环节。

着力防范风险

银行业加大不良贷款处置力度,资产质量持续改善

过去一年,面对复杂严峻的国际国内环境,银行业发展面临一些新问题新挑战。各家商业银行加大不良贷款处置力度,整体资产质量持续改善。

银保监会数据显示,2018年四季度末商业银行不良贷款率1.83%,较上季末下降0.04个百分点。今年一季度银行业整体资产质量维持稳定。

银行也为可能发生的贷款损失计提了充足准备金。2018年四季度末,商业银行拨备覆盖率为186.31%,较上季末上升5.58个百分点。

2018年中行通过多种方式化解不良资产1525亿元,同比增加180.72亿元,比上年增长13.45%。“中行将通过建设线上风控平台,利用大数据等手段优化风险监测预警机制,提升风险管理智能化水平。” 中国银行风险总监刘坚东表示。

“上市银行需进一步提升风险防范意识和能力,严格实施全面风险管理,同时,加大不良资产处置力度,综合运用现金清收、重组重整、资产证券化等手段处置问题资产。此外,应尽快建设完善风险监测预警系统,结合人工智能、大数据等科技手段对潜在风险早发现、早预警、早化解。”董希淼说。

5家上市险企经营利润同比大幅增长

保险业交出精彩答卷

本报记者 曲哲涵

喜迎“开门红”

保费增速重返两位数,“爬坡过坎”已取得初步胜利

今年一季度,保险业交出亮丽成绩单。银保监会日前公布的数据显示,一季度全行业共实现原保费收入16322亿元,比去年同期增长15.89%。其中,寿险业原保费收入10863亿元,同比增长14.34%。

去年,全行业原保险保费收入仅同比增长3.92%,相比2017年18.2%的增速,跌落了不少。而从今年一季度数据看,保险业走出“谷底”的趋势已经比较明显。

看势头——“开门红”奠定全年业务基础。

今年一季度保费增速“飘红”,与各公司积极备战、开发适销对路的产品有关。中国人寿、泰康人寿以及新华人寿新推出“预定利率可达4.025%,复利、保证领取20年”的定期年金,在短期利率下行情况下,较其他理财产品更有竞争力。另一“开门红”主打产品万能险在银行销售得较为火爆,保户投资款新增交费同比大增39.8%。此外,也有不少公司根据消费者保障需求,采取“理财型+保障型”并重发展的策略。

“我们推出了一款特惠保险产品‘暖宝保’,开年一个多月就有640万人投保,这是目前市场上唯一一款0—100岁均可投保的出行意外险产品,成人只需19.9元/年。以前大家都把目光盯着大额、长期寿险,而这次实践证明,只要瞄准百姓的保障需求,‘另辟蹊径’也能有惊喜。”平安产险个人非车险部负责人说。

看根基——上市险企很给力,确保行业稳健前行。

一季报显示,5家上市险企保险业务保费收入及经营利润均比去年同期大幅增长。中国人寿、中国平安净利润分别同比增长92.6%和77.1%,其他上市险企也实现了两位数的净利润增长。一季度上市险企保费规模、利润双升,说明保险业“爬坡过坎”取得了初步胜利。

回归“保险姓保”属性

结构调整脚步不停,“三轮驱动”轮廓渐成

保险业坚定不移回归保障,终于“苦尽甘来”——

结合2018年5家上市险企的年报数据来看,寿险公司普遍重视价值增长,大力发展保障型业务。

比如,新华人寿近年来提升长期和保障型业务占比。2018年一举“逆袭”为利润增速第一,保费收入市场排名也上升1位。

同样大刀阔斧转型的中国人寿,“一锤子大买卖”骤减,“细水长流小生意”渐多。今年一季度保费收入同比增长11.9%。

一季度,健康险和意外险分别同比增长39.05%和24.16%,进一步强化行业“保险姓保”属性。

财险市场的结构调整也在稳步推进。财产保险业务增速略有下降,但非车险业务市场份额同比提升4.68个百分点,车险“一险独大”的局面继续得到改观。

值得注意的是,一季度外资寿险表现强劲,以63%的保费增速一洗往年乏力态势。业内人士认为,随着中国对外开放力度的加大,外资险企的市场份额有望进一步提升。

保险业坚定不移做资本市场的“压舱石”,“种瓜得瓜”——

截至今年3月末,中国人寿、中国平安、中国太保、新华保险的年化总投资收益率分别为6.71%、5.1%、4.6%、4.2%,较去年底大幅提升。

一直以来,险资都是资本市场重要的机构投资者。年初,银保监会表示,鼓励保险公司使用长久期账户资金,增持优质上市公司股票和债券,拓宽专项产品投资范围,加大专项产品落地力度。截至3月末,保险公司出现在409家上市公司前十大流通股股东名单上,持股总市值6458.91亿元,占A股流通市值1.42%。

保险业坚定不移走“科技+金融”之路,改造行业生态——

结合2018年年报看,科技已经成为保险业转型升级的重要动力支撑。

2018年,中国太保人工智能保险顾问“阿尔法保险”访问量突破650万人次,基于语音交互、图像识别等技术,机器人可实现多场景保险服务。中国平安的各金融科技与医疗科技战略持续深化,推动保险业务快速发展。平安产险可通过报案声纹识别是否为本人,以及情绪是否异常;通过定位和时间判定事故经过,包括查勘地点、报案时间和出险时间。

以往,人们习惯于将“保费”“投资”比喻为保险业发展的两个轮子。如今,保险业已经步入保费、投资、科技“三轮”并驱的时代。

发展更趋规范

加大监管处罚力度,确保行业稳健发展

今年一季度,保险监管继续加力,银保监会共处罚了36家保险公司、72家保险中介机构,合计罚没超过2400万元。

在加大处罚力度的同时,相关“扎紧篱笆”的工作也在推进。一季度,《关于加强保险公司中介渠道业务管理的通知》《2019年保险中介市场乱象整治工作方案》等重磅文件发布,开展保险销售人员和中介人员信息核实清查工作,向市场违规行为“亮剑”。银保监会多次发布保险消费警示,提醒消费者小心自媒体营销误导。

“保险业发展越快,越需要监管部门在制度、技术和队伍方面加强建设。近两年,保险监管不仅在‘亡羊补牢’快速惩处违规机构方面反应迅速,相关‘防患未然’的工作也在提速,这一点应予点赞。”南开大学保险系主任朱铭来说。

《 人民日报 》( 2019年05月13日 18 版)